株式・債券・不動産といった投資。

投資というと「100万円が、翌日に150万円になるか50万円になるか」という博打のイメージがあるかもしれません。

でも、それは投資の中でもデイトレのようなリスクの高い投資法がニュースや書籍で取り上げられやすいのが原因で、投資の多くは実際にはすっごく地味です。

さて、今「リスク」と言いましたが、投資の世界では「リスク」という言葉は普段ぼくたちが使っている意味とは少しずれていて、そのせいで誤解が生まれやすい・おかしな現象が起きる状態にあります。

誤解をしたまま投資するのは非常に危険な行為なので、ここでおさえておきましょう。

photo credit: GotCredit

投資におけるリスクとは、リターンの変動のこと

投資に関する記事で出てくる「リスク」は、「危険性」ではなく「収益のばらつき」という意味で使われています。

投資における「リスク」は、私たちが日常で使うリスク(=危険なこと)とは少し意味が違います。 投資における「リスク」とは、リターンの変動(ブレ)のことを表し、リターンの変動幅が小さいことを「リスクが低い」、変動幅が大きいことを「リスクが高い」と呼びます。

参考:投資の用語集:リスクとは

たとえば、以下の2つのプランを見比べてみてください。

プランA「1月は+20万円、2月は-30万円、3月は+10万円」

プランB「1月は-40万円、2月は+50万円、3月は-10万円」

3ヶ月間の損益の合計はどちらも±0円ですが、プランBの方が収益のばらつきが大きいですよね?

こういった場合、投資の世界では「プランBの方がリスクが大きい(高い)」と言われます。

投資のリスクは標準偏差で表せる?

この「収益のばらつきの大きさ」、実は数字で表す事ができるんです。

それを標準偏差と言います。

標準偏差は、偏差値(平均50・標準偏差10)の算出にも用いられている「ばらつき度」を表す数値です。

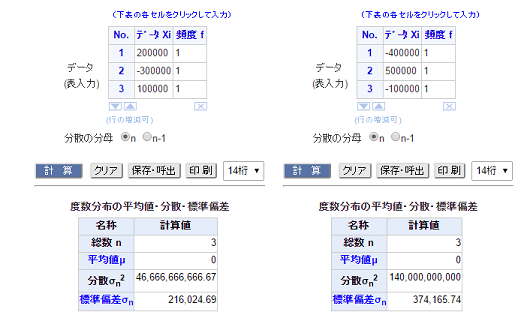

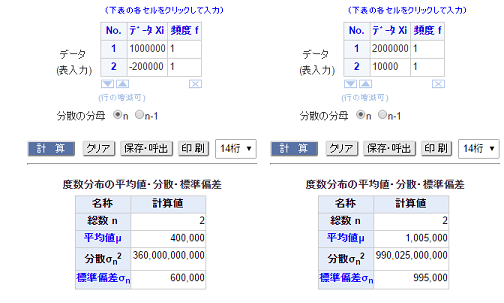

先ほどのプランAとBの標準偏差を計算してみると、 下図のようにAの標準偏差は約21万・Bの標準偏差は約37万と求められます。

そして、投資の世界ではこの「収益のばらつきの大きさ」を数値化した標準偏差がリスクの尺度として使われています。

例えば「プランAの標準偏差は21万で、プランBの標準偏差は37万だから、プランBの方がリスクが高い」といったように。

リスク(標準偏差)の数値は、各資産の変動幅の大きさを示しており、数値が大きいほど(リターンがブレやすく)リスクが高いことを表します。

参考:投資の用語集:リスクとは

間違いは何一つないけれど、誤解が生まれる

ここまでの表現に、学問的な間違いは存在しません。

ですが、このままだとちょっとおかしな現象が起きてしまうんです。

例えば

プランC「コインを投げて表なら100万円もらえるけど、裏が出たら20万円取られてしまう」

プランD「コインを投げて表なら200万円もらえるけど、裏が出たら1万円だけもらえる」

皆さんは、どちらの方がリスクが低いと感じますか?

普通に考えて「裏が出てもお金を失わないプランDの方がリスクは低い」と感じるのではないでしょうか?

では、さきほどのリスク=「収益のばらつきの大きさ」=標準偏差にのっとって、両者のリスクを数値化してみましょう。

プランCの標準偏差は60万、プランDの標準偏差は99万5千。

だからプランDの方がリスクが高い…あれ?

なぜか、プランDのほうがリスクが高いという結論が出てしまいました。 これは、ぼくたちの感覚とずれています。

それもそのはず。

ぼくたちが普段「リスク」という時は、「危険性」という意味で使います。

なので、「お金を失う危険性のない」プランDの方がリスクは低いと感じるのです。

ですが投資の世界で「リスク」という時は、「ばらつきの大きさ」という意味で使われています。

なので、「収益性のばらつきの大きい」プランDの方がリスクは高いと結論付けられてしまうのです。

今述べているリスクは「危険性」か「ばらつき」か

投資の世界で言うリスクとは「収益のばらつきの大きさ」に過ぎず、「リスクが低い」と「危険性が低い」は必ずしも一致しないという事が分かっていただけたでしょうか。

普段リスクという言葉を使う時は「危険性」という意味で使っているだけに、この点を見逃してしまうと「低リスク」という言葉に飛びついて「危険性の高い」投資をしてしまうかもしれません。

これは要注意です。

投資をするときは、今述べられているリスクが「危険性」なのか「ばらつき」なのかには、十分注意して「危険性の低い」投資を心がけたいですね。

危険性という意味もあるリスクよりも、ボラティリティの方が誤解が少ないのでオススメです。