PBR(株価純資産倍率)は「株価が割高かどうかを測る指標」です。

PBRが高ければ高いほど「今の株価は割高である」と言えます。

安定した資産運用を行ううえで、PBRを無視して投資するのはオススメできません。

知らないうちに割高な株・バブル状態の株に手を出してしまう危険性があるからです。

「株主優待目当てに株を買ったら、じわじわと株価が下がって優待分を超えて損をしてしまった」なんてことにならないためにも、PBRとは何なのかを理解しておくことが重要です。

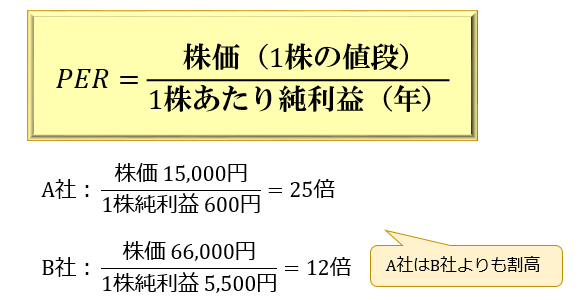

PBRとは?その計算式

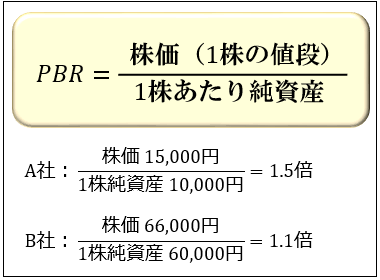

PBR(株価純資産倍率、Price Book-Value Ratio)とは、株価を「1株あたりの純資産(≒1株あたり株主資本)」で割ったもの。

例えば「1株あたりの純資産が \(10,000\) 円の会社」の株価が \(15,000\) 円の場合。

\(15,000÷10,000\) でPBRは \(1.5\) 倍となります。

PBRは「同じ業種の会社どうしのPBRを比較」したり「その会社の過去のPBRと比較」するのに使うことが多いです。

異なる業種だとPBRの相場が大きく異なるため

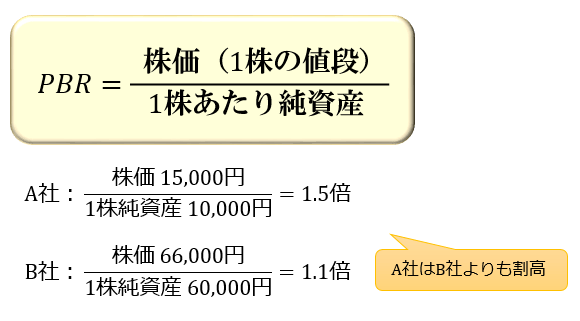

たとえば、同じ業種の会社で「株価 \(15,000\) 円で1株あたり純資産 \(10,000\) 円のA社」と「株価 \(66,000\) 円で1株あたり純資産 \(60,000\) 円のB社」があった場合。

株価だけを見るとB社の方が高いですが、PBRはA社が \(1.5\) 倍・B社が \(1.1\) 倍なので、PBRからは「A社はB社よりも割高だ」ということができます。

1株あたりの純資産=予想される解散取り分

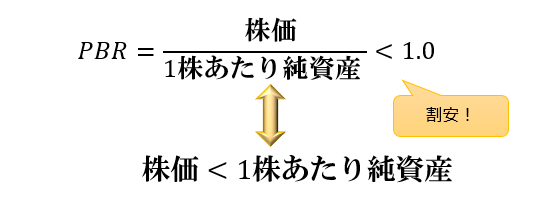

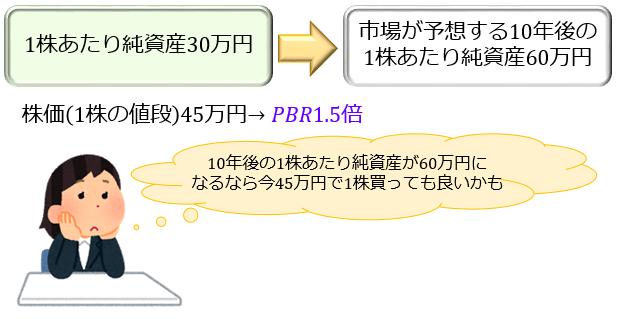

PBRは「\(1.0\) 倍より低ければ割安」と言われることが多いです。

これは、株価が1株あたり純資産より低いなら、理論上は投資金額を回収できるはずだからです。

実際にはPBR1倍でも割高なケースもあります(後述)

純資産(株主資本)とは、その会社が持っている資産総額から負債総額を引いた金額のこと。

これは簡単に言えば「会社がいますぐ解散して、持っている資産をすべて売却し、負債をすべて返済した場合に残るお金」と考えることができます。

会社が解散した後に残ったお金は、株式数に応じて株主にすべて分配されます。そのため、1株あたり純資産とは「会社解散時の株主の1株あたりの取り分」と考えられるわけです。

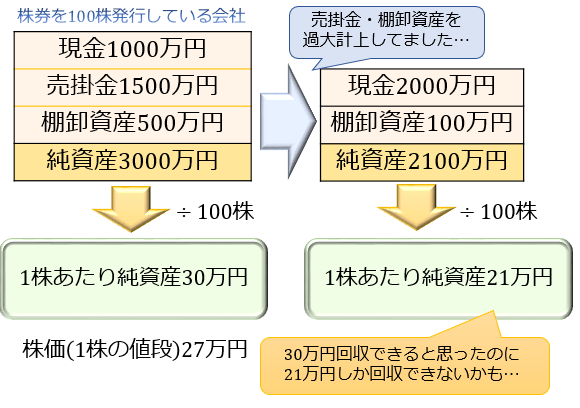

「例がないとピンと来にくい…」という方も多いと思うので、具体例を見ていきましょう。

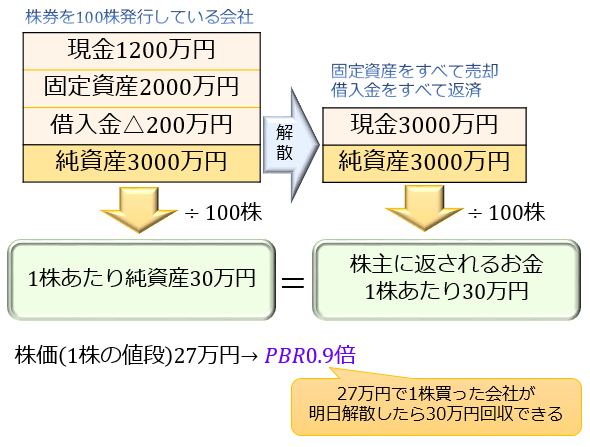

例えば、「現金 \(1200\) 万円・建物や土地などの固定資産 \(2000\) 万円・借入金 \(200\) 万円。発行株式数 \(100\) 株・株価 \(27\) 万円でPBR \(0.9\) 倍」という会社の場合。

まず、この会社の純資産は \(1200+2000-200=3000\) 万円。

これは「理論上、会社が解散して持っている資産をすべて売却し、借入金をすべて返済したら \(3000\) 万円残るはずだ」ということを意味します。

発行株式数は \(100\) 株なので、この会社がいま解散すれば残った \(3000\) 万円を株式数 \(100\) で割って、株主は1株あたり \(30\) 万円うけとる権利があるということになります。

「\(27\) 万円で1株投資した会社がいま解散したら \(30\) 万円回収できるはず」

これが、PBR \(0.9\) 倍の意味するところです。

反対に「理論上、いま解散したら株価の半分しか回収できない」というのがPBR \(2\) 倍

「理論上、いま解散したら株価の \(1/3\) 倍しか回収できない」というのがPBR \(3\) 倍になります。

PBRの注意点

さて、PBRの意味を理解すると、1つ疑問が出てきます。

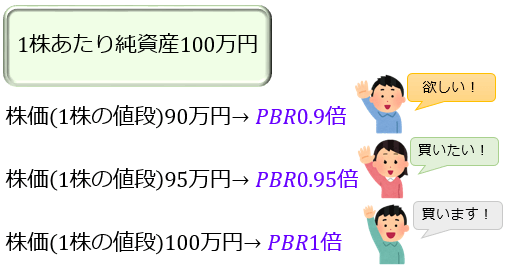

本当に「PBR \(1.0\) 倍未満の場合には投資した金額を回収できる」のなら、すぐに株価が上がってPBR \(1.0\) 倍以上になるはずなのに、なんでPBR \(1.0\) 倍未満のままの株が存在するの?

投資額を回収できることが分かっているなら、すぐに買い手がつくので株価は1株あたり純資産額まで上がっていくはずですよね。

では、なぜ実際にはそうなっていないのか。

なぜ市場にはPBR \(1.0\) 倍を下回る株が数多く存在するのか。

それは、PBRには色々な注意点があるからです。

①帳簿上の価格にすぎない

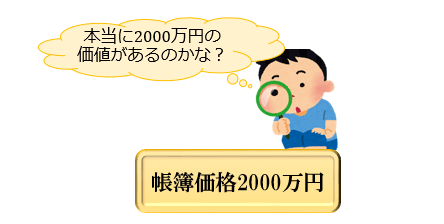

PBRは「1株あたり純資産」を元に計算されます。

そして、「1株あたり純資産」は「帳簿上の資産価格」を元に計算されます。

つまり、PBRとは「帳簿上の資産価格を100%信じたときの倍率」に過ぎないのです。

2017年現在の会計基準は、取得原価主義です。

これはつまり「この土地は2000万円で買ったのだから、帳簿価格も2000万円だ」ということ。

しかし、「帳簿価格2000万円の資産」の価値が本当に2000万円とは限りませんよね。

そのため、PBRを使うときは帳簿価格と本質的な価値のズレを意識することが重要になってきます。

資産の「帳簿価格」と「本質的な価値」のズレを意識した「実質的なPBR」を考える

②売上債権・棚卸資産・のれんの減損

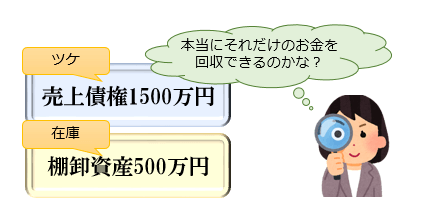

また、売上債権(売掛金・受取手形)や棚卸資産がここ数年で急増しているという場合、見かけ上のPBRが \(0.9\) 倍でも「実質的なPBR」は \(1.0\) 倍を超えている可能性があります。

売上債権や棚卸資産は、現金などに比べて過大計上されやすいからです。

売上債権とは、飲み屋でいう「ツケ」のようなもの。

通常、数%は貸し倒れることを見越して計上されてはいますが、想定以上に貸し倒れた場合は1株あたり純資産の減少につながってしまいます。

棚卸資産も「帳簿価格は500万円だけど、本当は売れ残り在庫で300万円でも売れるか微妙」となっている可能性もゼロではありません。

売上債券と棚卸資産の変動には特に注意しておきましょう。

他にも、「企業を買収した金額と時価評価純資産額の差額」である「のれん」があまりにも高額すぎる場合には「買収した会社の業績が思ったより伸びず、のれん代分のお金を回収できる見込みがなくなる」リスクを考慮に入れておいたほうが良いですね。

売上債権や棚卸資産の急増や、高額な「のれん」には要注意

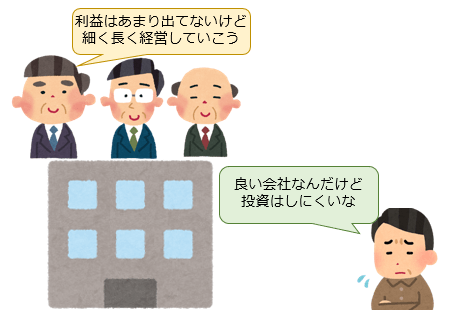

③万年割安株

「PBRが \(1.0\) 倍を下回っているけど値上がりが期待できない」ケースとして最も可能性が高いのが「経営陣が市場から期待されていない」というもの。

経営者は株主の利益になるよう資産を効率的に使っていくことが期待されていますが、すべての経営者が株主の利益を重視しているわけではありません。

将来の1株あたり純資産が増える見込みがなく、配当もあまり貰えず、株主優待も微妙。

そういった会社だと「会社を解散させるのに莫大な清算コストがかかる」ということでPBR \(1.0\) 倍未満のまま細く長く経営を続けていくパターンがあります。

いわゆる、万年割安株と呼ばれるものです。

こういった会社の株は、投資するリスクに見合ったリターンが得られにくいので避けた方が良いでしょう。

万年割安株は避ける

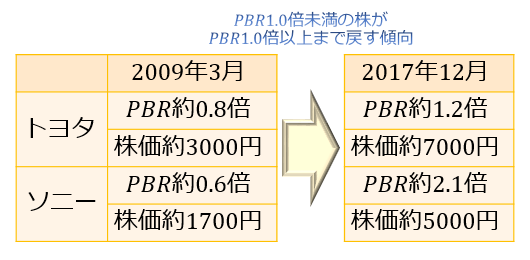

④それでも1倍を下回ったら1倍まで戻しやすい傾向はある

以上のような要因が見当たらないにも関わらず、PBRが \(1.0\) 倍を下回っている場合には、PBR \(1.0\) 倍を目安に株価を回復させてくる傾向があります。

実際、リーマンショック後にPBR \(1.0\) 倍を下回った株の多くは割安だったため、その後PBR \(1.0\) 倍以上まで株価を回復させています。

総じて、PBRは「短期的な値動きを予測するのにはあまり使えないが長期的な値動きを予測するうえでは参考になる指標」と言えますね。

PBRの確認方法

PBRは1株あたり純資産の算出に「実績値 or 予想値」「単独 or 連結」「発行会社が保有する株式分を引く or 引かない」などのどれを使うかによって微妙に変わって来るので、複数のサイトでチェックした方が無難です。

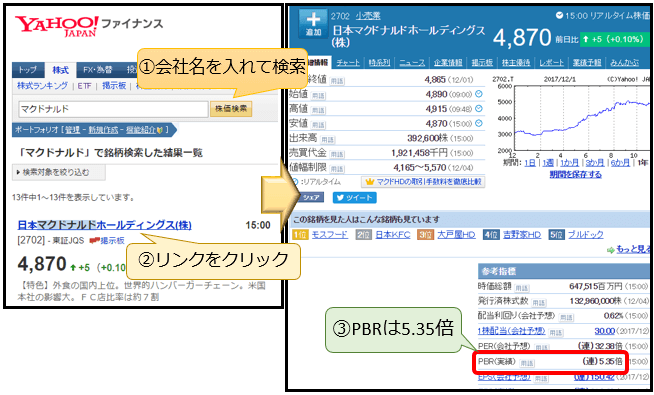

Yahoo!ファイナンスの場合は左上の株価検索から調べたい会社のページに行くと、右下の参考指標の欄でPBRを確認できます。

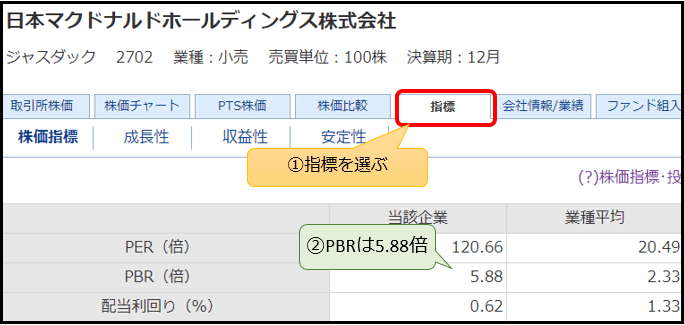

モーニングスターの場合は株式にチェックを入れて検索し、調べたい会社のページに行った後、指標のタブを選ぶとPBRを確認できます。

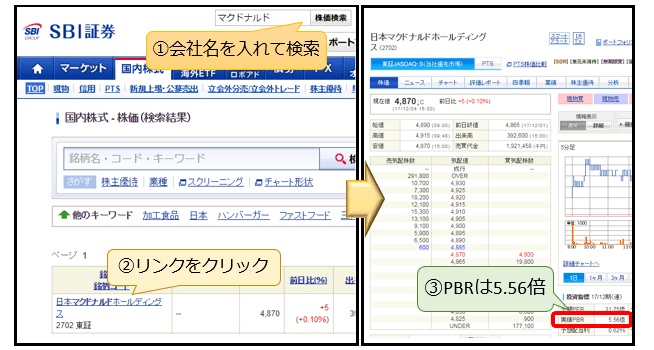

SBI証券の場合はログイン後に左上の株価検索から調べたい会社のページに行くと、右下の投資指標の欄でPBRを確認できます。

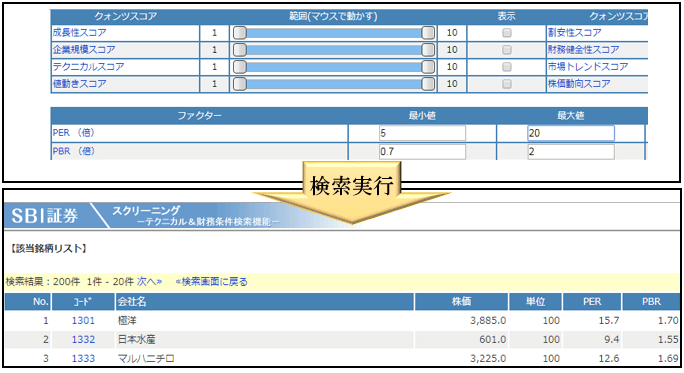

銘柄スクリーニング機能を使えば「PBR \(0.7\) 倍~\(2\) 倍の株を探す」といったことも可能です。

ただし、PBRはそれ単体で考えると判断を誤ることも多いので注意が必要です。

PBRを使うときは、PERと一緒に利用するようにしましょう。

あわせて読みたい>>PERの意味と使い方を解説。なぜ10倍なら割安と言われるのか?