ニュースなどで定期的に話題にあがる確定拠出年金。

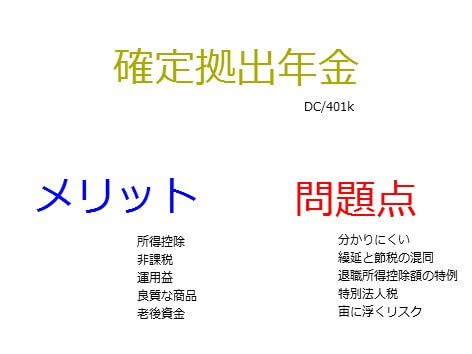

掛け金の全額所得控除・運用益の非課税・退職所得控除や公的年金等控除と、税制面で様々な優遇がうけられるのが評判の資産運用制度です。

今回は確定拠出年金の何が得なのか・どんな注意点やデメリットがあるのかを分かりやすく整理・紹介していきます。

確定拠出年金とは?

確定拠出年金とは「毎月掛け金を納めていき、その資金をどう運用するか自分で指示して、その運用結果を老後に受給金として受け取る年金」のこと。「DC」や「401k」とも呼ばれています。

その最大の特徴は、税制での優遇措置。

運用によって得られるリターンの他、税金支払い面で優遇されているので、「老後資金を貯めるのにピッタリ」と言われている制度です。

すでに様々なサイトにおいて、主に以下のような形でそのメリットが取り上げられています。

(1)掛け金拠出時:掛け金全額が所得控除される

1年で27万円積み立てれば課税所得が27万円減り、その年の税金支払い額が8万円前後減る!

(所得税率20%+住民税率10%で計算)

(2)運用時:運用益は非課税

100万円を運用して160万円で利益確定した場合、通常は利益金額60万円の約20%=約12万円を税金として支払う必要があるが、確定拠出年金の場合は支払う必要がない!

(3)給付時:受け取り方により、退職所得控除/公的年金等控除でトク

年金払いの場合は雑所得となり、公的年金等控除の対象。一時金払いの場合は退職所得となり、退職所得控除の対象。いずれにしても税金支払い額が減ってお得!

すごくお得に見えますが、この制度にはいくつか注意点があります。

注意点①節税というより課税の繰り延べ

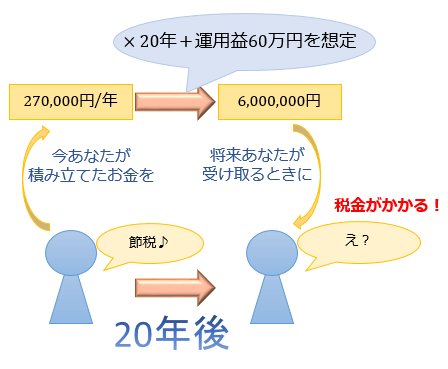

皆さんは、先ほどの(1)(2)(3)を読んで、どのくらい税金の支払額が浮くと思いましたか?

「(1)で毎年8万円ほど税金が安くなって、(2)でも数十万円浮き、(3)でも得をする。(1)+(2)+(3)で20年で200万円くらいは得するんじゃない?」と思いませんでしたか?

ぼくは初めて読んだとき、そう勘違いしてしまいました。でも、実際は全然違います。

なぜなら、確定拠出年金を受け取る時に税金がかかるからです。

解説記事などでもさらっと書かれている事ですが、これは「自分で積み立てたお金を、自分が受け取る時に、税金を支払う必要がある」って意味です。

このままじゃおかしいですよね?

これを理解すると、「(1)掛け金全額が所得控除」「(2)運用益は非課税」に対して「だからこういう制度があるのか!」と合点がいきます。

すなわち、これらは「『確定拠出年金を受け取った時』に課税所得が増えるから、『確定拠出年金の拠出時・運用時』の課税所得をその分減らさないとおかしいよね」という制度なのです。

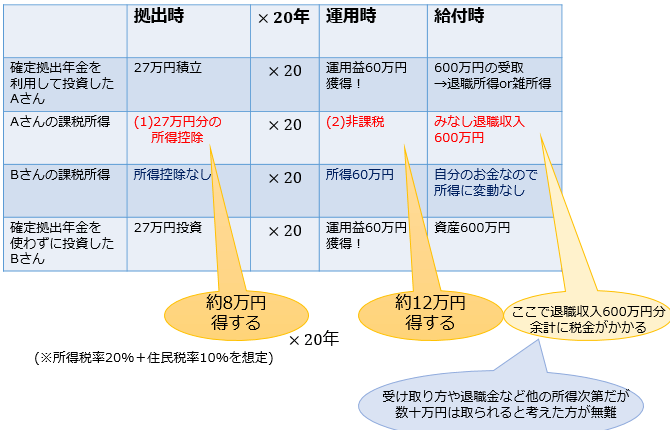

20年間毎年27万円を運用に回し、60万円の利益を出して運用資産総額が600万円となった60才のAさんとBさんの比較

※(3)により、みなし退職収入600万円にかかる課税所得金額ならびに税額は、給与所得などと比べて大幅に安くなりやすい

つまり、実質的に節税効果があるのは(3)だけで、(1)による課税所得の減額や(2)による運用益の非課税は、節税と言うよりも課税の繰り延べと言った方が正しいということになります。

「掛け金全額所得控除なんてすごい!」と思いきや、むしろ全額所得控除じゃないと二重課税になるので当然の処置とも言えます。

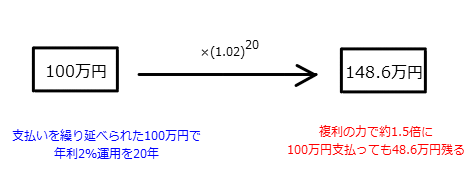

もちろん、ファイナンス的には課税が繰り延べられるのは大きな利点です。

なぜなら、今年払うべき税金の支払いを20年後に遅らせれば、20年間運用することにより利益が生まれるからです。

しかし、それでもやはり節税と繰延では意味が大きく変わってきます。誤解しないように注意が必要です。

個人型確定拠出年金では、拠出時・運用時・受取時に税金が優遇されます。

まず拠出時は、掛金額が小規模企業共済等掛金控除として所得から控除されます。運用期間中は、通常20%の源泉分離課税となる利息や配当金などが非課税扱いになり、受取時に一括して課税されます。その際、一時金として受け取る場合は退職所得控除、年金として受け取る場合は、公的年金控除が適用されるため、受取額への課税は抑えられます。このように、掛金や利息などに税金がかからず受取時に一括して課税されることを「課税の繰り延べ」といいます。

参考:国主導の“じぶん年金”は、受け取り時の「税金」に気をつけろ!|ダイヤモンドオンライン

注意点②退職所得控除は、特例で一部しか使えない場合も

また、「(3)退職所得控除」の節税効果にも注意が必要です。

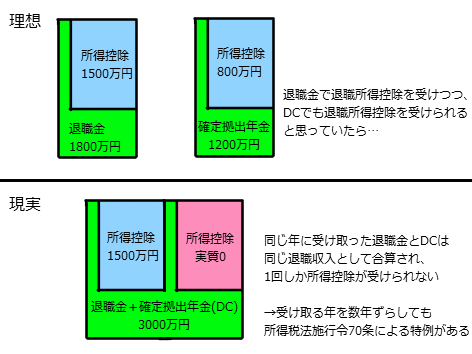

確定拠出年金以外に退職所得がまったくないのなら全然問題ないのですが、もし退職金や「みなし退職金(小規模企業共済など)」を受け取る予定がある場合、「2回目の退職所得では一部しか控除を受けられない」可能性があるからです。

根拠条文は所得税法第30条5項一号と所得税法施行令70条(退職所得控除額の計算の特例)

重複期間分は退職所得控除額が減ってしまうという規定です。

また、同じ年に退職金と確定拠出年金を受け取ってしまった場合、1年に退職所得控除が複数回使われることはないので、実質的に確定拠出年金への退職所得控除が0円になるリスクもあります。

退職所得控除は「所得額を低くすることで支払い税額を少なくする項目」ですから、退職所得控除が減る=支払い税額が大きくなる事を意味します。

退職所得は収入金額に1/2をかけた値になるとはいえ、単年の収入金額が大きくなりやすく、沢山積み立てて沢山利益を出した上に控除が少ないと累進課税による手痛い出費を迫られるかもしれません。

また、確定拠出型年金の掛金払込期間が他の退職一時金の勤続期間内にすべて含まれており、かつ、他の退職一時金の受給額が退職所得控除額を超えている場合には、他の退職一時金を受給する年と同じ年に老齢一時金を受給すると、実質的に老齢一時金には退職所得控除額が利用できないことになります。

○老齢一時金の退職所得控除額の計算の基礎となった期間が、その年の前年以前14年以内に支給を受けた他の退職手当等に係る勤続期間と重複している場合には、当該重複期間(1年未満切り捨て)を勤続年数とみなして計算した退職所得控除相当額を控除する。

・退職所得控除額=老齢一時金の退職所得控除額-重複期間の退職所得控除額

注意点③凍結中の特別法人税が解除される危険性

これは既に各所で取り上げられている事ですが、確定拠出年金を積み立てる上で忘れてはならないのが、特別法人税の存在です。

確定給付企業年金、確定拠出年金の場合は、積立金の全額に、一律1.173%の特別法人税が課税される。なお、平成28年度末までは、特別法人税の課税は凍結されている。

現在は凍結中ではあるものの、仮に凍結が解除された場合、あなたが積み立てた確定拠出年金総額から毎年1.173%が税金として取られていきます。

たかが1.173%と侮るなかれ。

毎年1.173%が総資産額から引かれていくと、20年で資産は約0.79倍にまですり減ります。

「特別法人税が課税されるようになったら資金を引き上げよう」と思っていても「確定拠出年金は60歳まで受け取り不可」のせいで引き上げ回収もできません。

運用せずとも毎年税金が引かれていく積立金をただ眺めるしかなくなってしまうんです。

特別法人税は金融業界・経済界から大きな反発を受けているようなので、凍結解除されないまま廃止される可能性も十分あります。

とはいっても、特別法人税の凍結が解除されるのか、廃止されるのかのギャンブルをさせられているようで、あまり愉快なものではないのが現状です。

注意点④試算から省かれがちな手数料というデメリット

また、毎年かかって来る手数料も軽視できません。これは投資にかかる信託報酬などとは別に圧し掛かって来るからです。

「年に数千円~」の話なので、節税や運用成果がしっかりしていればどうでも良い話なのは確かです。

しかし、他の問題点が原因で「ほとんど得しないじゃん!」となった時に困ることになります。

60歳まで資金を引きあげられないのですから、ちゃんと手数料の安い所(SBI証券やスルガ銀行など)を選ぶ必要があります。

注意点⑤途中脱退や資格喪失時の問題

転職すると、転職先の年金体制などにより、確定拠出年金が宙に浮くリスクがあることも懸念材料です。

参考:「拠出も脱退もできない」 確定拠出年金の罠|BLOGOS罠

確定拠出年金の利用資格を失い、税制上のメリットを受けられなくなっても、お金はすぐに返ってこないで、手数料だけが取られていく可能性があります。

Q:確定拠出年金は次の会社に持っていけるのですか?A:次の会社に確定拠出年金がある場合には、次の会社に移して継続することができます。次の会社の年金に加入してから6ヶ月以内に移管の手続をする必要があります。次の会社に確定拠出年金がない場合には、国民年金基金連合会に移管して、個人型確定拠出年金として継続することになりますが、次の会社が確定給付企業年金を持っている場合には、個人型確定拠出年金をもつことができないので、原資を国民年金基金連合会に移して、運用指図者として運用だけ継続してもらうことになります。

まとめ

①(1)掛け金の全額所得控除や(2)運用益の非課税は、今の課税所得が減る代わりに将来の課税所得が増える。つまり節税というより課税の繰り延べ

②(3)退職所得控除により節税効果が期待できるが、これも安心はできない。他の退職金との受け取り方の兼ね合いで確定拠出年金にかかる退職所得控除が実質0円になることもあるので、受け取り方には十分注意を(公的年金等控除も、厚生年金を受け取っていたら使い切ってしまいます)

③特別法人税が凍結解除されると、毎年約1%ずつ資産が減る。20年で資産は約79%に

④試算では省略されがちだが、手数料も馬鹿にならない。安い所を利用しないと思わぬ痛手に

⑤転職するときに確定拠出年金の利用資格を失うと、税制上のメリットを受けられなくなったにもかかわらず手数料だけは取られていく状態になるなど、非常に面倒なことになる

意外な落とし穴の多い確定拠出年金制度。

「今年も10万円節税出来た!」と喜んでいたら「え!受け取り時に○○○万円も払わないとダメなの?」とならないように、「全体で見ても○○○万円得!」とキチンと試算した上で利用したいところです。